안녕하세요, 이번 주에 Lucas가 뉴욕을 방문하여 엔터테인먼트 산업의 자산 종류에 대한 뜨거운 시장을 조사하고 있습니다. 우리는 또한 영국에서 또 다른 인수 전쟁이 벌어지고 있고 투자자는 Skechers에서 신발에 돌을 들고 있습니다..

오늘의 주요 뉴스

콘텐츠 광기

헐리우드 비즈니스가 판매되지 않는다면 기회를 놓치고 있는 것입니다.

은행가들은 지금이 수십년은 아니더라도 몇 년이 가장 좋은 시기라고 말합니다. 제작사, 영화 라이브러리 또는 아티스트 권리 컬렉션 판매. 가진 것이 별로 없는 회사가 갑자기 인기를 얻습니다.

엔터테인먼트 업계 언론은 시장에 출시된 최신 제품에 대한 보고서로 가득 차 있습니다. 미디어 거물 Peter Chernin은 자신의 프로덕션 회사에 대한 잠재적인 입찰가를 제시하기 위해 두 개의 은행을 고용했습니다. 탐구 동의 콘텐츠 사업을 한국의 엔터테인먼트 대기업 CJ ENM에 거의 10억 달러에 매각하기로 했습니다. Alvin & Chipmunks의 소유자가 현장 쇼를 제공합니다. Moonbug Kids YouTube 콘텐츠 제작자 Blackstone에 30억 달러에 매각되었습니다.

만화책 출판사 Dark Horse Comics를 목록에 추가하십시오. 이 문제에 정통한 사람들에 따르면 회사는 판매를 포함할 수 있는 옵션을 평가하기 위해 고문과 협력하고 있습니다. 다크호스 담당자는 논평에 연락할 수 없습니다.

골드러시의 가장 시급한 이유는 흐름. Netflix 및 기타 스트리밍 서비스로 인해 TV 프로그램과 영화에 더 많은 돈을 지출합니다. 따라서 콘텐츠 공급자를 소유하거나 콘텐츠를 제공할 수 있는 사람이 근처에 있다는 것이 매력적입니다. (Netflix 노래 “Squid Game” 뒤에 숨겨진 두뇌에 대해 자세히 알아보기) 여기.)

“Alvin and the Chipmunks: Chipwrecked” 블루레이 및 DVD 출시 파티.

대부분의 제작사는 자신이 제작한 쇼를 소유하지 않습니다. 제작비를 받고 그 수수료를 수익으로 취급합니다. 그러나 쇼에 대한 수요를 감안할 때 이러한 유입을 계속해서 부양할 것이라고 가정하는 것이 안전합니다.

혜택을 받는 것은 제작사뿐만이 아니다. 판매에 대한 러시가 음악 비즈니스를 지배했습니다. Bob Dylan과 Neil Young은 이미 수백만 달러의 계약에 서명했습니다. 음악 카탈로그. 에스테이트 David Bowie와 Sting이 그 뒤를 따르고 있으며, 다른 수십 명의 덜 알려진 뮤지션들도 마찬가지입니다.

번창할 수 있는 더 넓은 이유가 있습니다. 경제 전반에 걸쳐 팬데믹은 이미 많은 돈을 가진 사람들에게 매우 좋습니다. 주식 시장은 지난 2년 동안 기록적인 최고치를 기록했으며 주주와 금융 회사 모두를 풍요롭게 했습니다.

인플레이션 덕분에 이 부유한 사람들은 이제 그 돈을 써야 한다는 압박을 받고 있습니다. 또한 조 바이든 대통령이 세금 코드를 개편하기 전에 돈을 인출해야 한다는 압력이 있으며, 부동산 및 부유층에게 인기 있는 기타 자산에 대한 수수료가 인상될 수 있습니다.

이것은 이제 살 수 있는 자산보다 분배할 돈이 더 많다는 것을 의미합니다. 따라서 지출할 수십억 달러가 있고 구매할 수 있는 자산이 한정되어 있다면 무엇을 얻을 수 있습니까? 적절한 판매 프레젠테이션을 하는 회사의 표준 요율입니다.

인수합병에 집중

Blue Prism의 주가는 SS&C Technologies의 12억 4,000만 파운드(약 1조 1,500억 원) 이상의 제안으로 급등해 투자자들이 다음과 같이 믿고 있음을 시사한다. 영국 회사의 진행중인 입찰 전쟁은 끝나지 않았습니다. Blue Prism Investor Coast Capital의 설립자이자 Vista Equity Partners의 이전 입찰에 대해 맹렬한 비평가인 James Rasteh는 SS&C 거래를 지지합니다.

씨티는 필리핀 유니온 은행을 선택했습니다. 동남아 국가의 소비자 금융 자산에 대한 우선 입찰자(작성 비용 약 10억 달러) 마누엘 바이고리와 엘피 치우.

스위스 건축자재 회사 시카(Sika)가 60억 달러에 독일 경쟁사인 MBCC를 인수하기 위해 규제 승인을 받기 위해 일부 미국 자산을 포함한 자산 매각을 고려하고 있다. 쓰다 Dinesh Nair, Kel Porter, 미리암 팔리조.

다이몬 아시아 프라이빗 에쿼티(Dymon Asia Private Equity)는 싱가포르 사출 성형 회사의 가치를 높일 수 있는 거래로 메이반 지분 매각을 모색하고 있다. 5억불 쓰기 엘피와 얀툴트라 응고이.

구독 보기

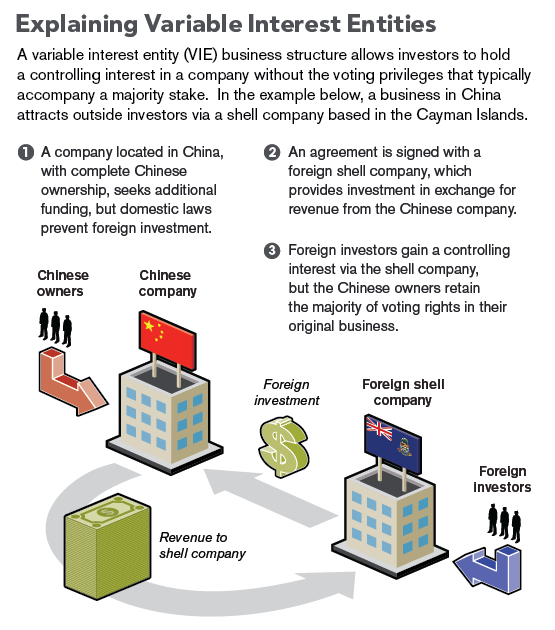

중국은 오늘 우리가 보고한 바와 같이 이해관계가 변하는 기업을 통해 기업이 해외 주식 시장에 상장하는 것을 금지할 계획입니다. 국가의 기술 산업이 오랫동안 외국 투자자로부터 자본을 조달하는 데 사용했던 허점을 메웁니다. 다음은 간단한 설명입니다.

두바이 전기 및 수도청(Dubai Electricity and Water Authority)은 걸프 에미리트에서 사상 최대 규모의 상장을 준비할 은행을 선정했습니다. Citi, HSBC 및 Emirates NBD를 선택하여 잠재적인 250억 달러 입찰을 이끌었습니다. Dinesh Nair, Ruth David 및 Ben Bartenstein 전체 선택을 가져옵니다.

활동가 코너

Skechers의 상위 5대 투자자 중 하나인 Tremblant Capital은 신발 회사에 변화를 줄 것을 요구하고 있습니다. 수십억 달러의 가치 창출, 쓰기 스콧 데포. Skechers는 이중 클래스 지분 구조를 무너뜨리고, 강력한 자사주 환매 프로그램을 시작하고, 배당금을 지급하고, 투자자와의 커뮤니케이션을 개선할 것을 요구하고 있습니다.

Zendesk를 원하는 활동가 Jana 파트너 한조각 SurveyMonkey 소유주인 Momentive를 구매하기로 한 그녀의 거래.

SPAC .랩

투자자 Grab과 Altimeter Growth Corp의 합병을 승인하기로 투표했습니다. , SPAC 및 거래 자체에 대한 격동의 해 이후 사상 최대 규모의 특수 목적 인수 중 하나를 완료합니다.

산업용 3D 프린팅 솔루션 제공업체인 에센티움(Essentium)은 백지결제 회사인 Atlantic Coastal Acquisition Corp.과의 합병을 통해 상장될 예정입니다. 이전에 확인된 성명서에 따르면 합병된 회사의 가치는 9억 7,400만 달러가 될 것입니다. 보고서.

의견

사모펀드 회사들은 통신 교섭 펀드를 찾고 있습니다. 주식 시장 투자자들은 광대역 업그레이드에 대한 지출을 꺼리는 것으로 나타났으며, 이러한 단기적 추세는 주택 구입을 위한 부유한 선택으로 이어집니다. 크리스 휴즈 자세히 살펴보세요.

후즈 뉴스

그것은 거래의 세계에 많은 친숙한 이름을 만들었습니다. 올해 Bloomberg 50은 2021년 글로벌 비즈니스를 정의한 인물과 아이디어의 연례 목록입니다.

Jana의 전 활동가이자 No.1 엔진인 Charlie Benner와 CVC가 있습니다. 전문가 닉 클레리.

닉 몰나르와 앤서니 아이젠 또한 포함됩니다. 그들은 호주 기업 역사상 가장 큰 출구로 Jack Dorsey’s Square에 290억 달러에 매각하기로 동의한 지금 구매 후 나중에 지불하는 회사의 설립자입니다.

그럼 거기 리나 칸은 지난 6월 조 바이든 대통령이 그녀를 임명했을 때 32세의 최연소 연방통상위원회 위원장이 됐다.

마지막으로 디스커버리 대표이사 David Zaslav는 올해 가장 큰 엔터테인먼트 거래인 Discovery와 WarnerMedia의 합병을 조정하는 데 도움을 주었습니다.

대규모 기술 IPO를 지켜보는 사람들은 Stripe를 설립한 형제를 잊지 마세요. 존과 패트릭 콜리슨.

나머지 중 최고

- 사우디 아라비아의 Hunger Station 경쟁자 구독 계획을 발표합니다.

- 도달할 은행 Paytm이 지연된 후 LIC의 초기 공모에 대한 기본 투자자.

- BMO 그는 PE 스폰서 범위를 관리하기 위해 Warburg Pincus 베테랑을 고용합니다.

- 모건스탠리는 자사 최고주식은행가인 파완 페이시(Pawan Pacey)를 일시 해고했다.

- 크립토닷컴 구매 2억 1600만 달러에 2개의 IG 교환.

- Swire가 후원하는 Green Monday는 1억 달러의 신규 자금을 모색하고 있습니다.

- 당신은 해고를 다룰 것입니다 증가 오미크론으로? 블룸버그 법

- 억만장자 젤린스키 그는 돈의 거인 소라에게 제안을 합니다.

- 카드 인증 코드(CVC) 더 이상 잠재적 제안에 대해 Intertrust와 논의 중입니다.

- Cinven은 프리미엄 신용 금융 회사의 매각을 검토합니다.

- 에너지 스타트업 Voltus, SPAC IPO에서 13억 달러 상장 거래.

조언이 있거나 질문을 보내고 싶습니까? 트윗 / DM 트윗 퍼가기 또는 우리 특파원.

“정은 인터넷 세계의 활발한 팬입니다. 그는 트위터를 통해 다양한 주제에 대한 의견을 공유하며, 그의 솔직하고 사과하지 않는 태도는 많은 팔로워를 끌어들입니다. 그는 내성적인 성격과 깊은 독서 습관을 가지고 있으며, 대중 문화에 대한 깊은 이해를 바탕으로 다양한 주제에 대한 통찰력을 제공합니다. 소셜 미디어 활동도 활발합니다.”